前回の話の相続税についてはよくわかったわ。こんどは贈与税について教えてほしいの。

今度子供が成人するからこれまで貯めてた200万円を子供に渡そうと思っているんだけど、この場合って贈与税とかかかるの?

贈与税は、年間110万円までなら税金はかかりませんが、それ以上になると贈与税がかかってしまいます。

あら、そうなの?贈与税がかからない方法とかあるのかしら?

今回は、相続税と同様、知っておいた方がいい税制度の“贈与税”について詳しく解説させていただきます。

今回の記事では、このようなことを理解できます。

-

贈与税の計算方法は?

-

200万円もらったときの贈与税はいくらかかるか?

-

意図せずに贈与税がかかるケースは?

-

贈与税がかからないケースとは?

贈与税とは?

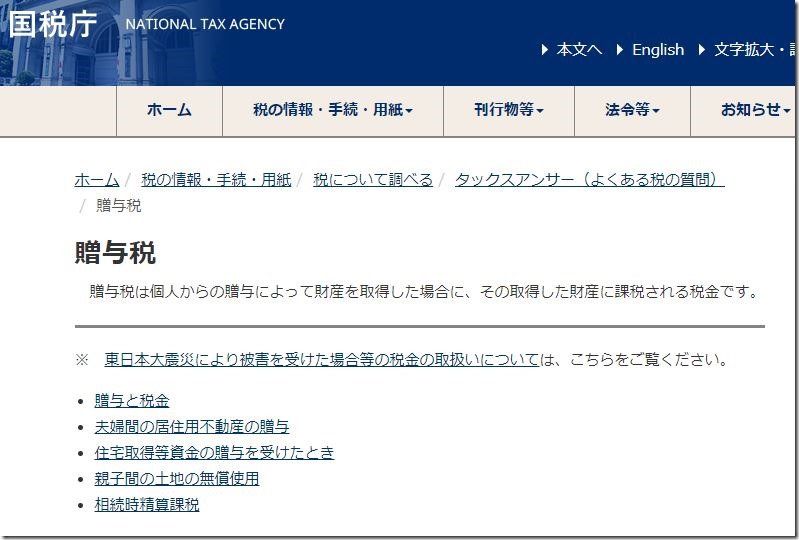

まず、贈与税とは、何かというと、国税庁のホームページには、このように書かれています。

贈与税は個人からの贈与によって財産を取得した場合に、その取得した財産に課税される税金です。

人からお金をもらった場合は、税金がかかる場合があるのです。

贈与税の計算方法

さて、まずはじめは、贈与税の計算方法をご紹介します。贈与税の計算は、相続税と比べると簡単です。

まず、贈与税の計算は、その年の1月1日から12月31日までの1年間にもらった財産の金額を合計します。

そして、その合計額から、基礎控除額を引いて、課税価格を計算します。

基礎控除額は、相続税でも出てきましたが、所得から一律で差し引ける金額のことです。

つまり、贈与税の基礎控除額とは、その金額までは税金がかからない金額となります。

贈与税の基礎控除額は、110万円と決まっていますので、大前提として、110万円までは、贈与税はかかりません。

さて、話を計算方法に戻して、贈与税を計算するには、まず、『1年間にもらった財産の合計額』から、『基礎控除額の110万円』を引いて、課税価格を出します。

式にすると、

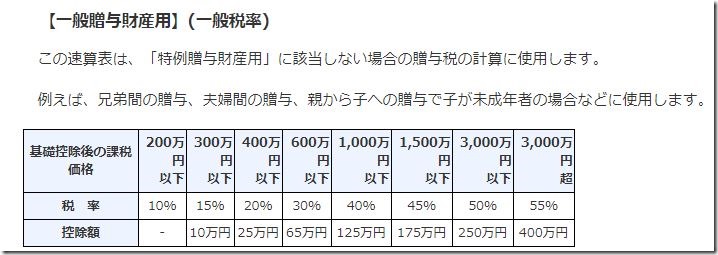

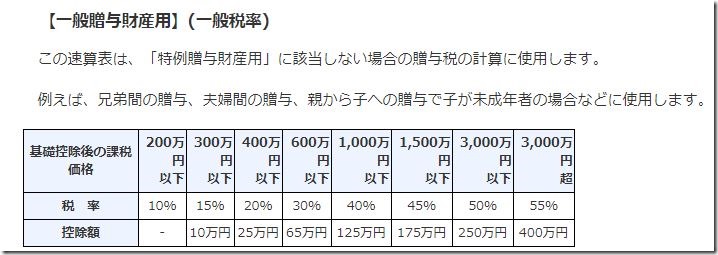

この課税価格に、次の表の税率を掛けて計算します。

贈与税のシミュレーション

具体的な例を挙げて計算してみましょう。

たとえば、今年、両親から、20歳のお祝いとして、「お前の好きに使いなさい。」と、これまで積み立てくれていた200万円をもらったとします。

この場合、その子供は、贈与税を支払わなければなりません。

贈与税を計算すると、課税価格は、200万円-110万円の90万円となり、その90万円に対して、先ほどの税率をかけます。

200万円以下の場合は、10%となるので、最終的に支払う贈与税は、90万円×10%となり、この子供は、9万円の贈与税を支払わなければなりません。

これが、贈与税の計算方法です。

ここまでの話を簡単にまとめると、贈与税とは、1年間で合計110万円以下の贈与なら、税金はかかりませんが、それ以上もらった場合は、贈与税がかかります。

“1年間で合計110万円以下”なので、両親や祖父母など、複数人から贈与してもらった場合は、そのお金を合算して、“110万円以下”である必要があります。

なお、両親や祖父母からもらうお金については、受け取り方次第では税金がかかりませんので、後ほど、ご紹介します。

意図せず贈与税がかかるケース(住宅購入編)

贈与税は、自分たちの意図しない場合にも発生するケースがあります。

たとえば、国税庁のホームページには、「共働きの夫婦が住宅を買ったとき」の例が紹介されています。

共働きの夫婦が、結婚5年目にして、念願のマイホームを購入したとします。

二人とも働いていますので、夫婦共同で購入資金を負担します。

これはよくある話ですね。

たとえば、総額3,000万円の住宅を購入して、夫が2,000万円、妻が1,000万円の資金負担をして、家の所有権の登記は、夫婦がそれぞれの持分を2分の1とします。

この場合、恐ろしいことに、贈与税が発生してしまいます。

何が問題だったのでしょうか?

このケースの場合、妻の所有権は、家の2分の1で、1,500万円になります。

ただ、妻が、家を購入するときにした負担は、1,000万でした。

この場合、差額の500万円は、夫から妻への贈与があったとされてしまいます。

つまり、妻は、先ほどの計算方法の通り贈与税を算出してみると、

=390万円

贈与税=390万円×20%-25万円

=53万円

この式の通りとなり、妻は、なんと、53万円も、国に贈与税として支払わなければなりません。

このように、夫婦間であったとしても、贈与税の対象となる場合があるため、注意が必要です。

住宅購入時の贈与税の回避方法

なお、このケースの場合では、家の購入資金の負担割合に応じて、夫が3分の2、妻が3分の1の所有権登記をしていれば、贈与税は発生しません。

贈与税の対象とならない場合

ちなみに、なんでもかんでも贈与税となるのかというとそうではありません。

たとえば、夫婦や親子の場合、日常の生活費や教育費には、もちろん贈与税はかかりませんし、離れて暮らしている子供や孫に、「生活費の仕送り」をしても贈与税の対象にはなりません。

また、特に、次の3つのケースについては、贈与税の特例があり、大きな金額を子供や孫に一括贈与しても贈与税がかかりません。

子供か孫が家を買う時の頭金としての贈与は、最大3000万円まで無税となります。

将来必要になるであろう教育費を見積もり、一括して贈与する場合、最大1500万まで無税となります。

結婚子育て資金として最大1000万円まで無税で贈与できます。

贈与税には、このような特例制度が設けられいますので、うまく生前贈与をすると、相続税を減らすことにつながります。

まとめ

ということで、今回のまとめです。

-

贈与税とは、個人から財産をもらったときにかかる税金。

-

1年間で合計110万円以下の贈与なら、贈与税はかからない。

-

贈与税の計算方法は、この動画で解説したとおり。

-

贈与税は、「共働きの夫婦が住宅を買ったとき」など、自分たちの意図しない場合にも発生する可能性があるので、注意が必要。

-

日常の生活費や教育費には、贈与税はかからない。

-

以下のケースの場合、贈与税の特例措置があり、子供や孫への贈与については、贈与税がかからなくなる。

① 住宅取得資金:最大3,000万円

② 教育資金:最大1,500万円

③ 結婚・子育て資金:最大1,000万円

コメント