貯金しているだけじゃなかなかお金が増えないわねー。でも、株とはFXに手を出して損したくないし。何かもっと安全で、簡単にお金を増やす方法はないの?

それなら、つみたてNISAがおすすめですよ。つみたてNISAなら税金がかからないですし、金融庁が指定した安全な投資先しかないので安心ですよ。

でも、毎日チャートを見たり、大変なんでしょ?私にそんな暇はないのよね。

つみたてNISAなら、毎日チャートを見たりする必要はないですよ。ほったらかしでOKです。

そうなの?もっと詳しく教えて!

国が推奨している投資利益を免除できる制度はNISAとiDeCo

みなさん、こんにちは。コージです。

いまの時代、日本は、少子高齢化が進み、国の借金も膨れ上がっており、昔の日本のように、国や会社に頼るのではなく、“国民は、自分で老後の資金を作ってください!”という方向に進んでいます。

国は、国民の老後資金づくりを支援をするべく、投資利益の税金を免除する制度を2つ用意してくれています。

その2つとは、“NISA”と“iDeCo”です。

今回は、1つ目のNISAについて解説させていただき、次回は、iDeCoについて詳しく解説させていただきます。

さて、そもそも、NISAとは、何なのでしょうか?

NISAとは、少額投資非課税制度と呼ばれるもので、投資で出た利益が非課税になる制度です。

通常、株式投資や投資信託で利益が出た場合、約20%の税金がかかりますが、NISAを通じて購入した場合は、その税金が全て“非課税”。つまり、税金がゼロ円となります。

一般NISAとつみたてNISAの違いとは?

NISAには、大きく分けて次の2種類があります。

- (一般)NISA

- つみたてNISA

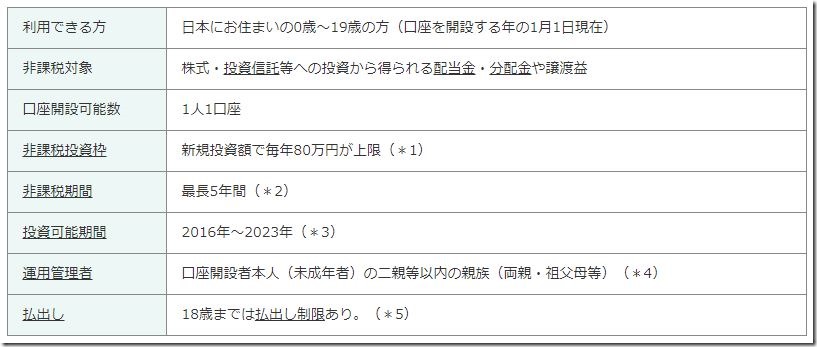

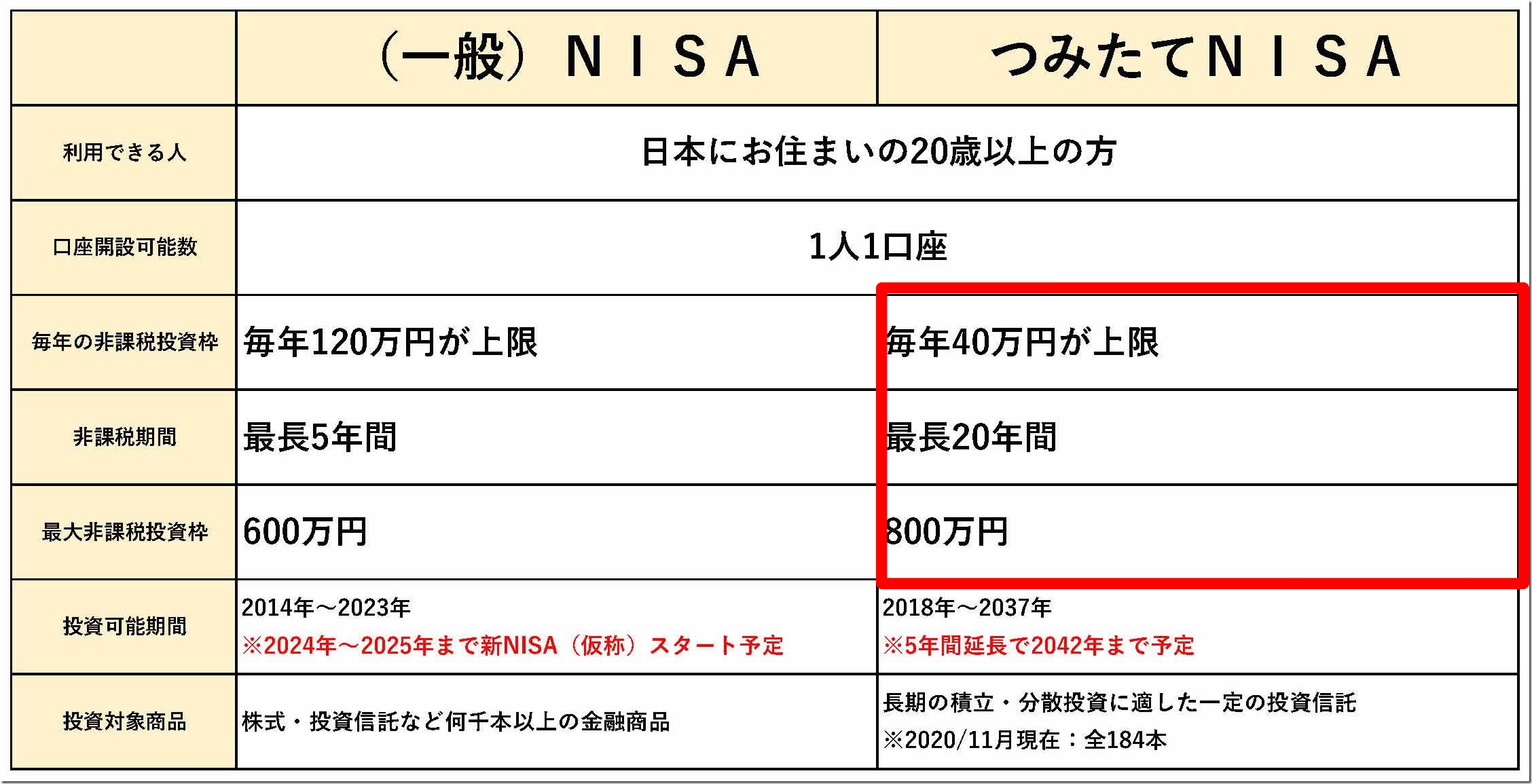

この表は、現在、金融庁が発表している表を編集した“(一般)NISA”と“つみたてNISA”を比較した表です。

ここからは、この表を見ながら、“(一般)NISA”と“つみたてNISA”の違いを見ていきましょう。

まず、(一般)NISAもつみたてNISAも、日本に住んでいる20歳以上の人が利用可能となります。口座開設は、1人1口座までですが、(一般)NISAかつみたてNISAのどちらかを選ぶ必要があります。

参照:金融庁HPより

参照:金融庁HPよりhttps://www.fsa.go.jp/policy/nisa2/about/junior/overview/index.html

もう少し、“(一般)NISA”と”つみたてNISA”の特徴をみてみましょう。

(一般)NISA

(一般)NISAの毎年の非課税投資枠は、120万円で5年間投資できるため、最大600万円まで非課税で投資することができます。

ちなみに、現在の(一般)NISAも、2023年に終了予定ですが、2024年に新たに、新NISAと呼ばれる制度が始まる予定で、新NISAも投資可能期間は5年間なので、2028年まで(一般)NISAは続く予定です。

(一般)NISAの投資対象商品は、一般的な企業の個別株式から様々な投資信託と、幅広い選択肢があるのも特徴です。

そのため、短期的に投資をしたい方には、(一般)NISAがおすすめとなります。

つみたてNISA

一方、つみたてNISAの方は、毎年の非課税投資枠は40万円と(一般)NISAよりも少ないですが、その代わりに、非課税期間は20年間と長く、合計の最大非課税投資枠は800万円となります。

※また、つみたてNISAも2037年までを予定されていましたが、こちらも5年間延長で2042年に終了予定となりました。

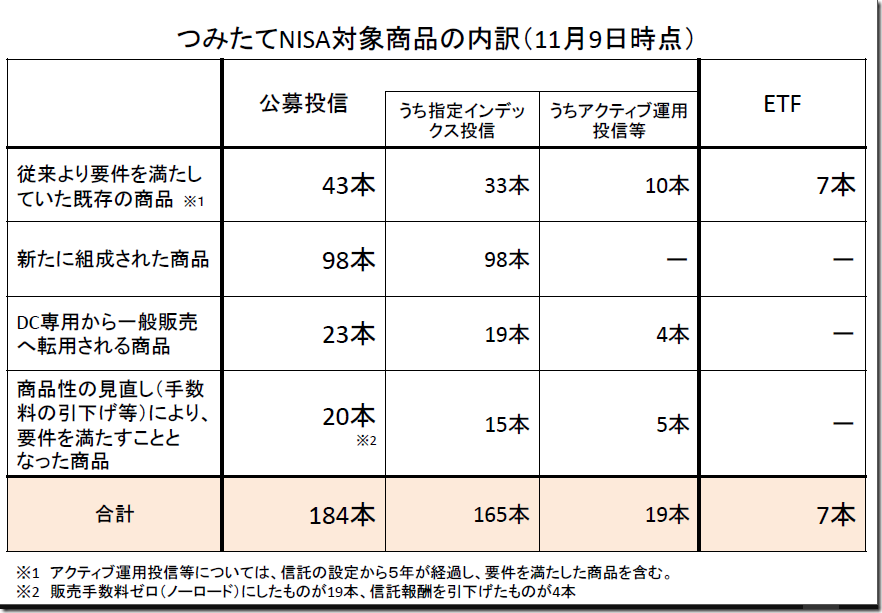

つみたてNISAの投資対象商品は、(一般)NISAよりもぐっと狭まり、金融庁が指定した投資信託のみとなります。

もう一度おさらいすると、(一般)NISAも、つみたてNISAも、どちらのNISAを利用した場合でも、投資で発生した利益に税金はかからない特徴があります。

一般NISAとつみたてNISAはどちらがおすすめ?

では、投資初心者の方は、どちらのNISAを選んだほうがいいでしょうか?

投資初心者の方におすすめの投資方法は、次の2つです。(※ここ重要です。)

- より安全に投資したいなら、インデックスファンドに長期投資する。

- 日本の株式市場だけでなく、世界の株式市場に投資できるインデックスファンドを選ぶ。

そして、世界市場に分散投資可能なインデックスファンドを長期保有することに適しているのは、“つみたてNISA”の方となります。もちろん、(一般)NISAでも、投資信託を購入することができますが、投資期間は5年間と短期間となるので、長期保有という観点では、つみたてNISAの方が適しています。

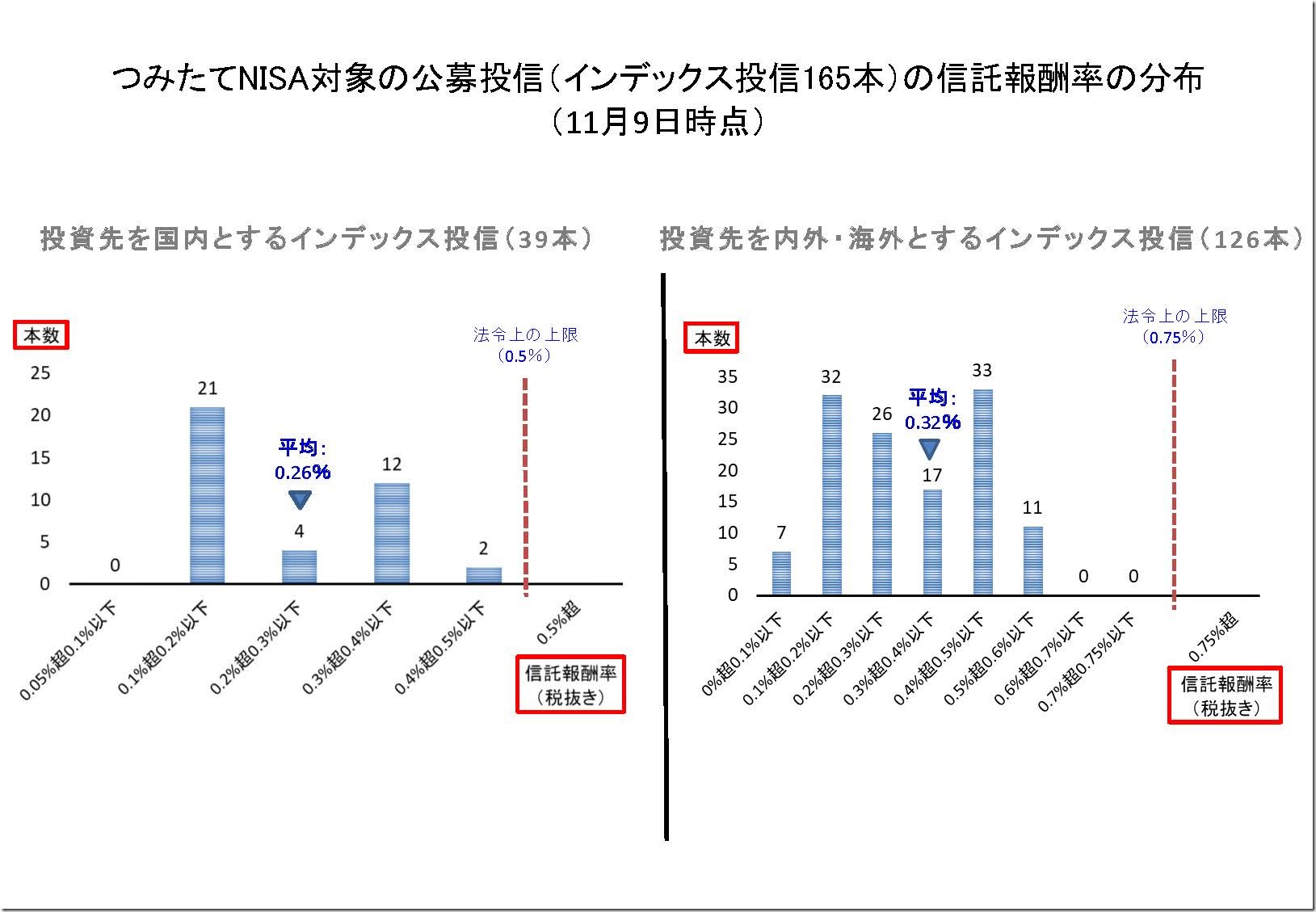

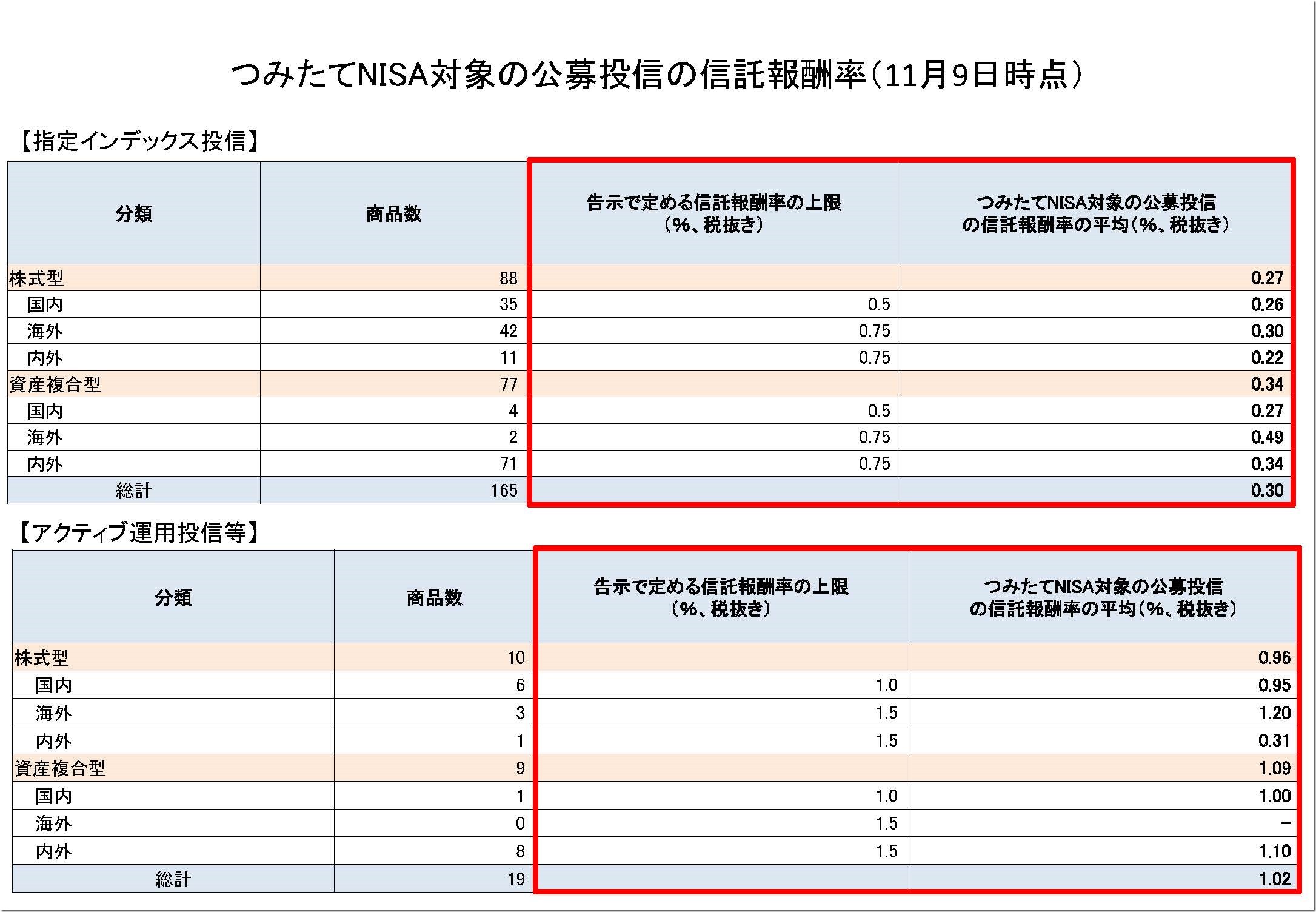

そして、つみたてNISAの投資商品は、金融庁が選択した、販売手数料がかからず、信託報酬も低いものしかラインナップされておりませんので、初心者にとっても安全です。

インデックスファンドの優位性とは?

インデックスファンドは、手数料が安く、プロが運用するアクティブファンドより成績がいいことが分かっています。そして、日本にいながら、世界中の企業に分散投資できます。

そのため、つみたてNISAで選ぶ投資信託は、インデックスファンドを選び、全世界の株式に投資できるように分散投資することをおすすめします。

つまり、結論としては、投資初心者の方は、つみたてNISAを利用して、世界市場を対象としたインデックス投資をする。ということが、現在、おすすめの投資方法です。

NISAのデメリット(2つ)

ただし、NISAにはデメリットもありますので、念のため、最後にご紹介しておきます。

NISAの最大のデメリットは、次の二つです。

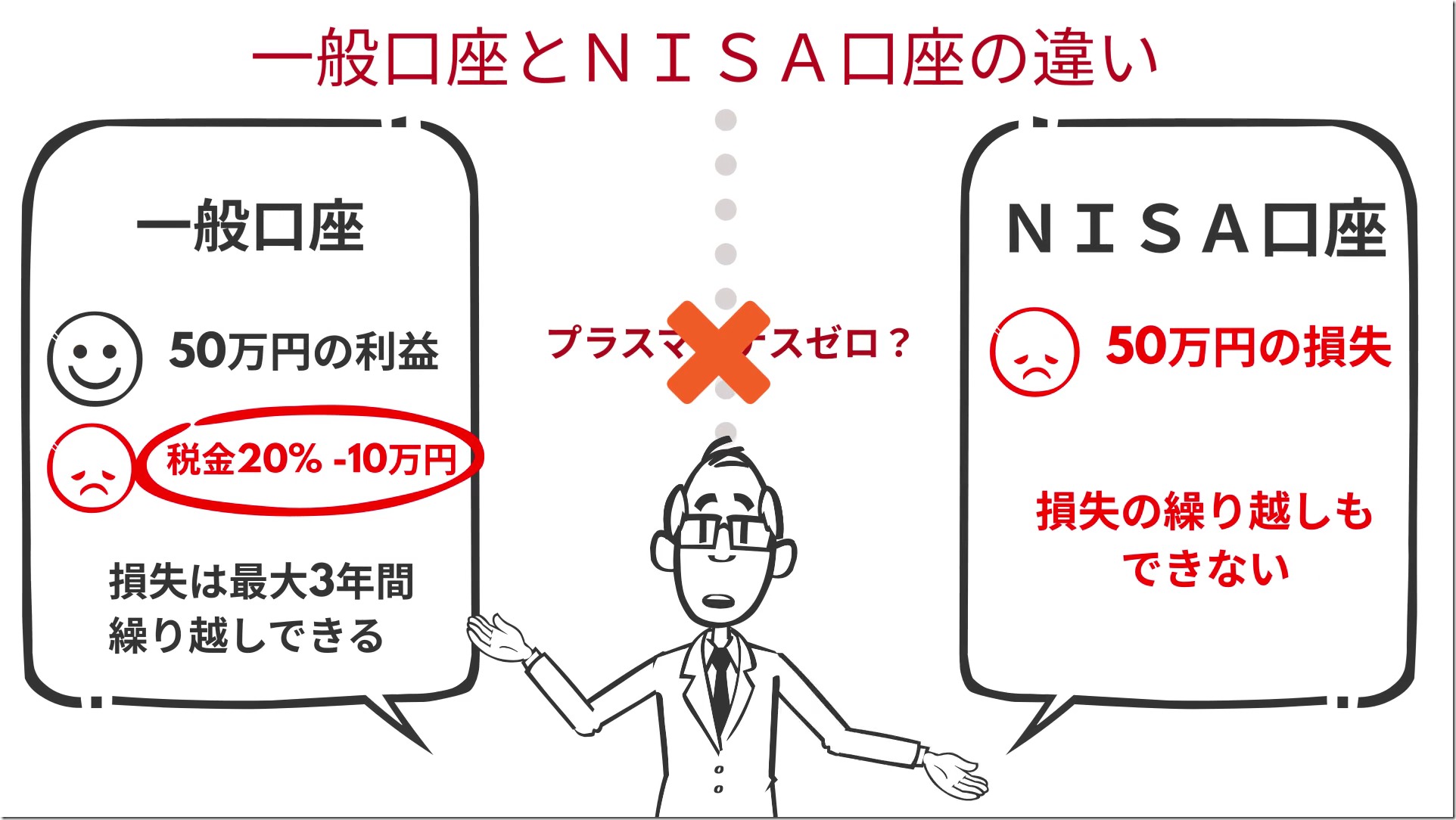

これは、NISAを通じて購入した金融商品に損失がでている場合、通常の株式投資でできる損失回避テクニックが使えなくなるというデメリットです。

たとえば、一般口座で利益が50万円出ているが、NISAの口座でも50万円の損失がでてしまっていた場合、本来ならプラスマイナス0となりますが、一般口座とNISAの口座は別々に分けて考える必要があるため、一般口座の利益50万円には約20%の課税がされて、全体として10万円の損失になってしまいます。

また、通常の株式投資では、仮に損失が出ても 、最大3年間繰越すことができますが、NISAを利用して買った金融商品の場合、損失の繰り越しができません。

ただし、これは、短期的な視点で見た場合で生じるデメリットです。

これまでお伝えしたとおり、基本的には、NISAでは、つみたてNISAを選択して、世界市場を対象としたインデックスファンドを長期保有することが前提となります。そのため、短期的な損失が発生した場合でも、焦らずに長期保有することをおすすめします。

なぜなら、世界市場の株価は、常に右肩上がりというわけではなく、株価の下降と上昇を繰り返して、長期的には上昇する特徴があるからです。

※ご参考:ダウ平均の推移

ということで、投資初心者の方は、つみたてNISAを選択し、世界市場のインデックスファンドに長期投資する。ということが、現在、投資初心者におすすめの投資方法となりますので、もし、お金に余裕がある方は、つみたてNISAにも挑戦してみてください。

つみたてNISAを始めるには?

つみたてNISAは、銀行や証券会社を通じて始めることができます。

ただし、金融機関によって手数料が違い、実店舗を持つ銀行や証券会社は手数料が高いです。

そのため、ネット証券会社を利用したほうが、手数料がかかりません。特に有名なネット証券会社は、楽天証券とSBI証券があります。

楽天証券やSBI証券などのネット証券を利用すると、100円からNISAを利用できますので、少額から始めたい方にとってもおすすめです。私はSBI証券を利用しております。口座開設はこちらからできます→SBI証券

まとめ

ということで、今回のまとめです。

※次回は、私たちの老後資金づくりに役立つもう一つの制度、確定拠出年金(iDeCo)について詳しく解説させていただきますので、次回もお楽しみ!

コメント