日本の相続税は高いってよく聞くけど、本当なの?

そうですね。日本の相続税は、先進国の中では高いと言えますね。ただ、それは、資産が数十億とかあるお金持ちの話でもあります。

たとえば、資産が1億円ある人が亡くなった場合、3人の相続人(妻1人、子供2人)がいる場合、相続税は子供2人がそれぞれ145万円支払い、妻は0円となります。

妻は0円なの?なんで?

相続税には、いろいろな控除があるので、その当たりを含めて、今回、解説させていただきますね。

相続税とは?

さて、今回は、誰もがいつかは経験することになる“相続税”について解説させていただきます。

相続税とは、何かというと、国税庁のホームページではこのように書かれています。

相続税は、個人が被相続人(亡くなった人のことをいいます。)から相続などによって財産を取得した場合に、その取得した財産に課される税金です。

日本では、家族などの被相続人が無くなると、その財産に応じて税金がかかります。

そして、相続税は、被相続人が亡くなった翌日から10か月以内に、基本的には現金一括で支払う必要があり、少しでも遅れると延滞金が発生する、結構厳しい税金です。

大切な人が亡くなったときのことなんて考えたくもないと思いますが、人生で、いつか必ず経験することについては、予め、知っておくことも大切だと思います。

ということで、ここでは、「相続税」ってそういうものなのか!という理解に役立ててもらえればと思います。

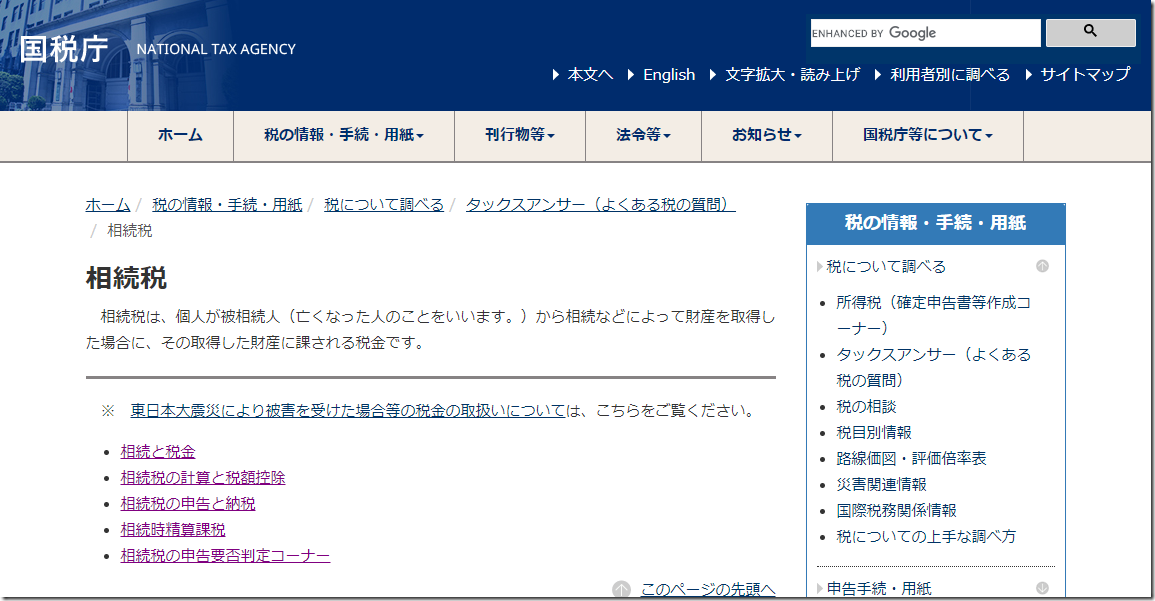

日本と海外の相続税の比較

日本の相続税は、3代相続するとゼロになるといわれているほど、“相続税が高い”イメージがありますが、世界の相続税と比べるとどの程度高いのでしょうか?

これは、財務省が発表している、アメリカ、イギリス、フランス、ドイツ、日本の相続税の負担率なのですが、上に行くほど負担率が大きく、下に行くほど、負担が少ないです。

参照:https://www.mof.go.jp/tax_policy/summary/itn_comparison/j05.htm

このグラフを見ると、赤い線が、いまの日本の負担率なのですが、財産が多くなるほど、日本は負担率が上がり、主要国の中では1番高いことが分かります。

そして、このグラフで注目すべきは、アメリカで、アメリカの負担率は、ずっと0になっていることが分かります。

一方、日本は、お金持ちであればあるほど、相続税が多くかかり、主要国のなかでは一番高い相続税と言えます。

アメリカの場合、基礎控除額は25億円でしたが、日本の場合は、いくらまでなら相続税がかからないのでしょうか?

相続税の計算方法

ということで、ここからは、日本の相続税の計算方法についてご紹介します。

まず、日本の相続税の基礎控除は、この式の通りです。

法定相続人とは、配偶者や子供の数です。

たとえば、配偶者1人と子供が2人だった場合、基礎控除は、3,000万円+3×600万円となり、合計で、4,800万円となります。

つまり、この場合だと、故人の遺産総額が、4,800万円以内であれば、相続税はかからないということになります。

ちなみに、相続税の基礎控除額は、2015年に法律が改正され、減額されてしまっています。

2015年までの基礎控除額は、「5,000万円+(法定相続人の数×1,000万円)」だったのですが、2015年の改正により、相続税を支払う人は多くなりました。

・基礎控除=5,000万円+(法定相続人の数×1000万円)

そのため、日本の場合、相続税は、増税傾向だと言えます。

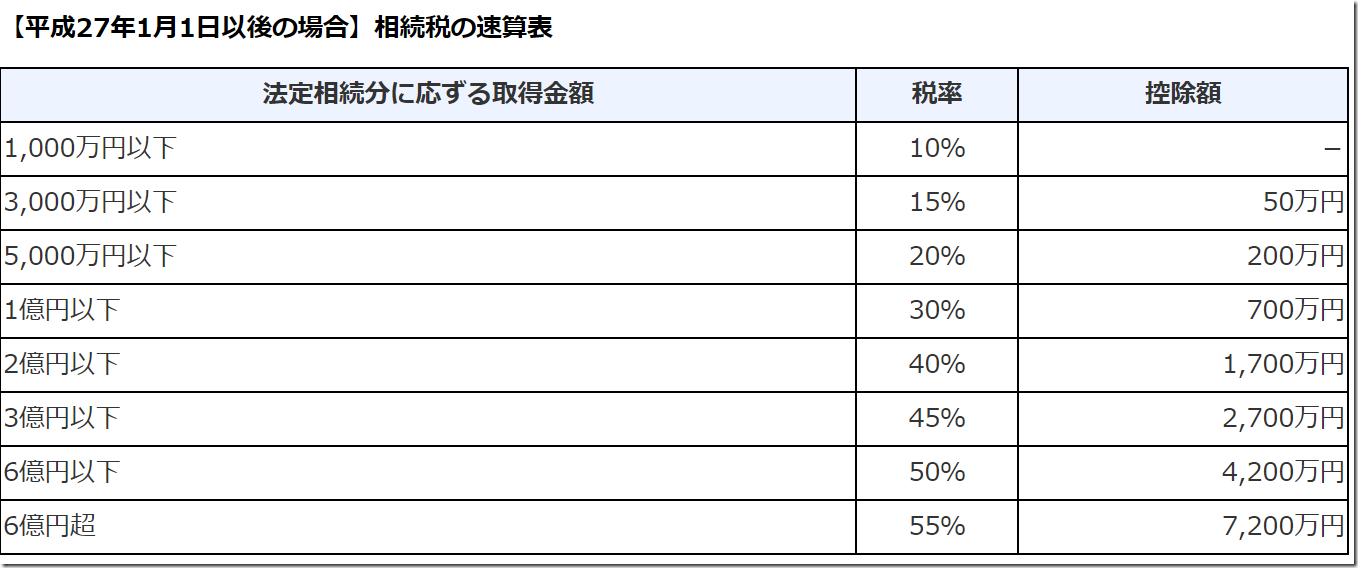

さて、話を戻して、基礎控除額を超える財産を保有している場合は、この表のとおりの税率をかけた額を納税する必要があります。

妻と子供2人がいる場合のシミュレーション

例えば、妻と子供2人がいるAさんが亡くなった場合、預金や家、土地、有価証券、生命保険などの正味の遺産額が、税理士に確認したところ、1億円あったとします。

この場合、相続税は、どのように計算するのでしょうか?

まずは、遺産額の1億円から基礎控除額を引いて、課税遺産総額を計算します。

式にすると、次の通りです。

基礎控除額は、先ほどお伝えした通りですので、この場合、基礎控除額は、4,800万円になります。

つまり、課税遺産総額は、1億円から基礎控除額の4,800万円を引いて、5,200万円となります。

この課税遺産総額を、法定相続分として分割した場合、配偶者は2分の1、子供たちは、残りを分け合う形になりますので、4分の1ずつとなります。

-

配偶者Bさんの課税価格:5,200万円÷2=2,600万円

-

子供Cさんの課税価格:5,200÷4=1,300万円

-

子供Dさんの課税価格:5,200÷4=1,300万円

ここに、先ほどお見せした、税率をかけます。

配偶者Bさんの課税価格は、2,600万円なので、税率は15%、控除が50万円なので、この式の通り、340万円となります。

子供たちのの課税価格は、1,300万円なので、税率は15%、控除が50万円となり、それぞれ、145万円となります。

つまり、相続税の総額は、全部で630万円となります。

-

配偶者Bさんの相続税:340万円

-

子供Cさんの相続税: 145万円

-

子供Dさんの相続税:145万円

実際にこの比率のまま、相続するとなると、子供たちは、145万円の納税が必要となりますが、配偶者の場合は、“相続税の配偶者控除”というものがあり、相続する財産が1億6,000万円か法定相続分までであれば、相続税がかかりません。

つまり、この例の場合は、最終的には、配偶者の納税額は、0円。

子供たちは、それぞれ145万円が相続税となります。

-

配偶者Bさんの相続税:0円

-

子供Cさんの相続税: 145万円

-

子供Dさんの相続税:145万円

基本的には、相続税は、このような流れで算出することができますので、ご参考にしてみてください。

実際の相続税の対象者数は?

さて、ここまでお伝えしてきた通り、相続税には、基礎控除額というものがあり、相続税がかからない方も多くいます。

実際に、日本人は、どのくらいの人が相続税の支払い対象となっているのでしょうか?

国税庁の発表によると、平成30年に亡くなられた方の数は50,638人で、このうち相続税の課税対象となった被相続人数は、3,388名となっています。

つまり、平成30年度は、相続税の支払い対象となる人は、全体の約7%程度となります。

この割合が少ないか多いかは、考え方によりますが、2014年度の法改正前までは、4%程度だったため、相続税を支払う人は増加傾向だと言えます。

ということで、今回は、“相続税”の基本的な考え方をご紹介させていただきました。

ただ、実際の相続税の計算には、細かい条件が非常に多くあります。

例えば、土地や建物の資産額を算出するには、その土地の広さによって 控除額の算出方法が異なったり、建物の場合は、自宅用なのか賃貸用の建物なのかで控除額が異なるなど、とても複雑です。

そのため、実際に、細かな相続税を計算するためには、税理士などの専門家に確認する必要がありますのでご注意ください。

まとめ

ということで、今回のまとめです。

-

相続税は、被相続人が亡くなった翌日から10か月以内に、基本的には現金一括で支払う必要がある。

-

日本の相続税は、主要国の中では一番高い。

-

アメリカの場合、財産が約25億円以内なら相続税はゼロになる。

-

相続税は、基礎控除額以内の遺産であれば、相続税はかからない。

-

基礎控除額は、この式の通り。基礎控除=3,000万円+(法定相続人の数×600万円)

-

基礎控除を超える遺産を相続する場合は、この動画で紹介した方法で納税額を計算できる。

-

平成30年度、相続税の支払い対象者は約7%程度。

コメント