みなさん、こんにちは。

日本の円安が止まりませんね。

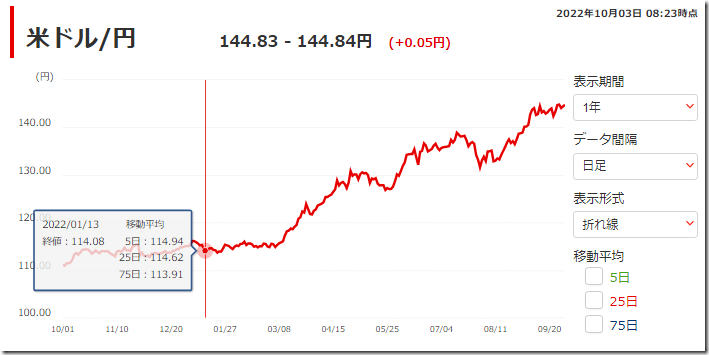

ついこの間までは、110円代だった円が、あっという間に140円を突破して、もうすぐ150円に届きそうです。いまの世界情勢を見ると、今後もますます円安になることが危惧されます。

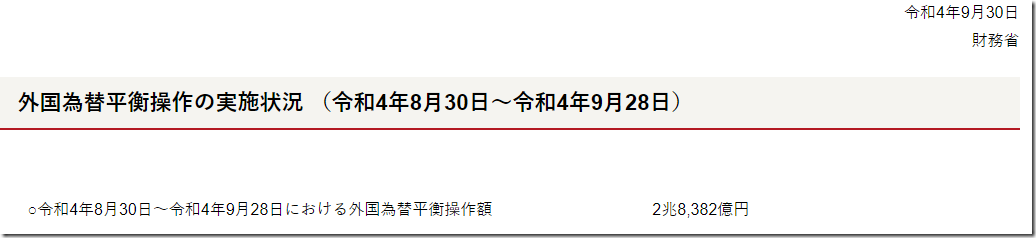

2022年9月22日に、政府は24年ぶりに過去最大の為替介入をおこないましたが、効果は限定的で、すぐに価格が戻ってしまいました。

ちなみに、今回の財務省の発表では、2兆8,382億円分の円を購入して介入しております。

しかし、先のチャートの通り、すぐに円の価格は元に戻ってしまっております。(もちろん、急激な円安を食い止める効果が無かったわけではないとは思います。)

円安になるということは、いま貯金している日本円の価値が下がることを意味します。ある意味、今年の初めには110円で変えていたものが、140円出さないと買えなくなるということになります。

残念ながら、われわれ一般人にとっては、ほとんどできることはありませんが、今後も円安が進むのであれば、このまま日本円を銀行に預けていては、大切なお金の価値が目減りするのを待つだけとなってしまいます。

そこで、今回は、我々一般人ができる円安対策を解説していきたいと思います!

個人でもできる円安対策、外貨建てMMFとは

個人が円安対策をしたいと思ったときに、最初に思いつくのは、外貨預金だと思います。

しかし、最初にお伝えしておくと、私個人としては、外貨預金は手数料が高く、為替差損がでたときに、他の金融商品との損益通算ができないため、基本的にはお勧めしません。(特に、銀行の窓口でおすすめされている外貨預金は手数料が高いので気を付けてくださいね。)

じゃあ、個人ができる円安対策として、他にどんな手があるかというと、外貨建てMMFという手があります。(はじめて聞いた方は、この機会にぜひ覚えておきましょう!)

外貨預金同様、円ではなく、外貨での運用なので、円安対策になるのですね。

でも、初めて聞く名前だし、損しないのかしら

外貨建てMMFは、リスクが低いと言っても、投資信託なので元本は保証されていません。ただ、元本割れがないように低リスクで運用され、外貨預金と比べると利回りが高く設定されています。(いわゆる低リスク低リターン商品ですね。)

外貨預金の金利と外貨建てMMFの利回り

たとえば、こちらが外貨預金の金利です。(米ドルの金利は0.9% ※2022年10月3日現在)

一方、外貨建てMMFの利回りはこちらです。(米ドルの利回りは約2~2.3% ※2022/9/30現在)

米ドルの外貨預金の金利は0.9%に対して、外貨建てMMFは、利回り2%以上となっています。

最近の円安ドル高があったため、利回りが非常に高くなっておりますが、基本的には、外貨預金より外貨建てMMFの方が利回りが高くなります。

ちなみに、日本の普通預金の金利は、ご存じの通り、0.001%です。

そりゃみんな、円なんかよりドルを持ちたいと思いますよね…。そして、この金利差が円安ドル高の根本的原因です。

外貨預金と外貨建てMMFの違い

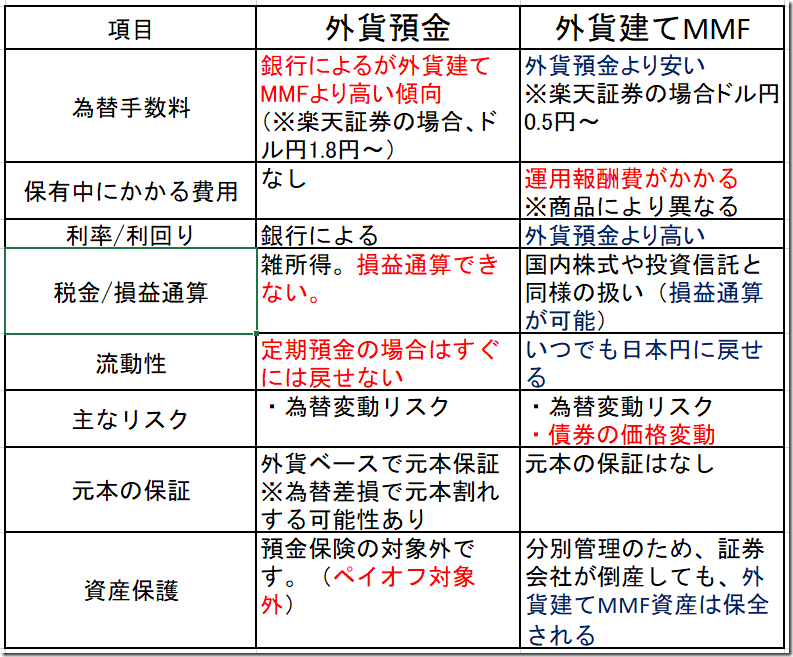

ここで、外貨預金と外貨建てMMFの違いを見てみましょう。

上記表の赤字がデメリットで、青字がメリットです。

上記の表のポイントをまとめると、

-

為替手数料は、外貨建てMMFの方が安い。

-

保有にかかる費用は、外貨預金は費用ゼロ。外貨建てMMFは商品によりますが0.5~1%程度。

-

利回りは、外貨建てMMFのほうが高い傾向。

-

税金、損益通算については、外貨預金は雑所得扱いで、損益通算ができない。

-

流動性については、外貨預金を定期預金で運用した場合は、すぐには現金化できませんが、普通預金ならどちらもすぐに円に戻せます。

-

リスクについては、どちらも為替変動リスク(円高になると損をする)がありますが、外貨建てMMFは、投資している商品自体のリスクもあります。

-

元本の保証は、外貨預金のほうは、外貨ベースでは保証されていますが、為替リスクがあるため円に戻したときに、結局損してしまう可能性はあります。

-

資産保護については、外貨預金の場合は、保証の対象外でペイオフ制度も適用されません。(そのため、預けている銀行が倒産した場合は預金の保全がされません。)外貨建てMMFは証券会社が倒産されても資産は保全されます。

外貨建てMMFの購入方法

今回の目的は、個人が、進み続ける円安に備えることです。外貨預金も円安対策にはなるのですが、先の理由の通り、私個人としては、外貨建てMMFで円安対策をしようと考えています。

私は、SBI証券の口座を持っていますので、今回は、SBI証券で外貨建てMMFを購入したいと思います。SBI証券は、ネット証券の中でも手数料が安く、幅広い商品を扱っている証券会社ですのでおすすめです。まだ、口座を持っていない方は、この機会に口座開設をしておきましょう。口座開設は5分で無料でできます → SBI証券

SBI証券で扱っている外貨建てMMF

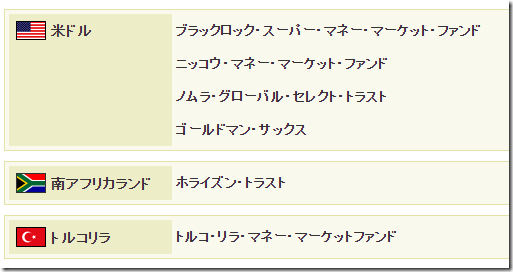

SBI証券で扱っている外貨建てMMFは、全部で6種類あります。

この中から、米ドルのMMFを購入したいので、次の4つから選ぶことになります。

-

ブラックロック・スーパー・マネー・マーケット・ファンド

-

ニッコウ・マネー・マーケット・ファンド

-

ノムラ・グローバル・セレクト・トラスト

-

ゴールドマン・サックス

外貨建てMMFの運用管理費用の比較

どれを選ぼうかなと考えた結果、極力運用管理費用が安いほうがいいな。と思ったので、それぞれの商品の運用管理費用をくらべてみました。

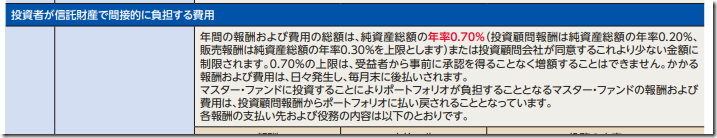

※運用管理費用とは、投資者が負担する費用で、それぞれの目論見書に記載されています。(※以下は、参考までに、ゴールドマン・サックスの目論見書の抜粋です。)

目論見書を読んでみると、ゴールドマン・サックスの運用管理費用は年率0.70%。

同じように、他の商品も調べみたので、その結果を記載しておきます。

-

ブラックロック・スーパー・マネー・マーケット・ファンド:0.333%(①クラスB受益証券)、0.45%(②インスティテューショナルⅠ受益証券)、他に年間販売報酬0.1667%(①クラスB受益証券のみ)

-

ニッコウ・マネー・マーケット・ファンド:0.91%

-

ノムラ・グローバル・セレクト・トラスト:0.66%

-

ゴールドマン・サックス:0.70%

結果、ブラックロック・スーパー・マネー・マーケット・ファンドの運用管理費用は一番安そうです。

実際に購入してみました(5,000円から購入できる)

ということで、早速、私も購入してみました。SBI証券の外貨建てMMFは、5,000円から購入できます。(外貨建てMMFは、少額から始めることができるんです。)

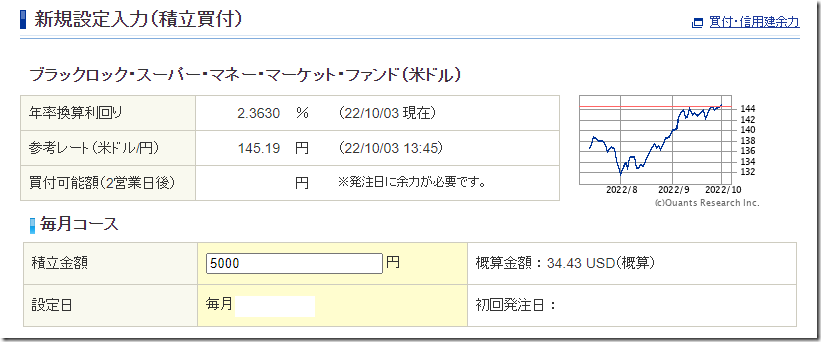

私の購入方法としては、最初は、少額を積み立て買付でやっていきたいと思います。(短期に円安か円高になるかは誰も予想できないため、一定額を積み立て購入するという、ドルコスト平均法という投資手法で買います。)

私が購入したときの価格は、円が145.19円。(円安ですね。円が110円くらいのときからコツコツやっておけばよかった…。)

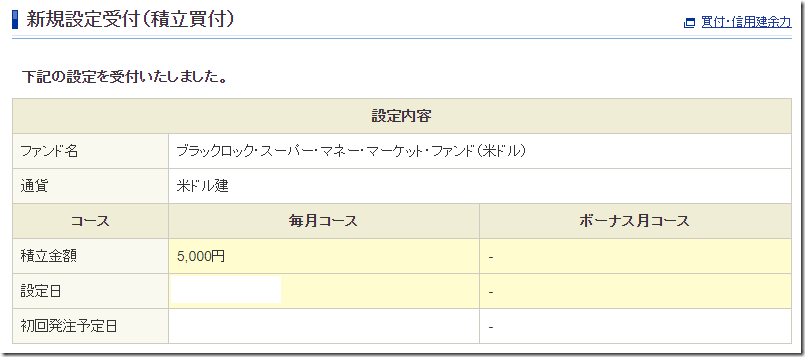

ということで、実際に購入した画面がこちらです。

あとは、毎月自動的に、毎月5,000円分の外貨建てMMFを購入してくれます。

投資初心者の方は、最初は少額投資がおすすめです。うまくいくようになって、慣れてきたら投資金額を増やしていきましょう。

まとめ

今後、世界の情勢や、為替がどうなるかは誰にもわかりません。

ただ、急激な円安になった場合の備え方を知っていることは、これから自分の資産を守るうえで重要なことです。外貨建てMMFは、低コストで少額が始められて、リスクも低い投資ですので、個人ができる円安対策として、外貨建てMMFをご紹介させていただきました。

これから私もやっていきますので、今後の運用状況(損したか?得したか?)などは、随時このブログでご紹介していきますね。

コメント